收益型稳定币的收益模式

基于不完全统计,当前收益型稳定币的收益来源机制主要可归为⼋类:

1、稳定币借贷 (Lending & Borrowing)

最常⻅也是最基础的模式,稳定币通过借贷平台获取利息收益,占据着最⼤资⾦体量。

● CeFi 平台: Binance、Coinbase、OKX、Gate 等头部交易所提供活期理财产品,适合普通⽤⼾,但收益波动较⼤,⾏情淡静期通常在 2%-4%。

● DeFi 协议: Aave、Sky Protocol (MakerDAO 升级后品牌)、Morpho Blue 等提供更开放和可组合的借贷机制。

● 创新形式:

固定利率借贷协议: Pendle 协议通过收益代币化将固定利率模式推向新⾼度。

利率分层机制 (Rate Tranching) 和劣后 (Subordination): 引⼊更复杂的⻛险分层。

杠杆借贷 (Leveraged Lending): 放⼤收益但⻛险也相应增加。

⾯向机构客⼾的 DeFi 借贷: 如 Maple Finance 的 Syrup 收益源⾃机构借贷。

RWA 借贷: 将真实世界借贷业务的收益上链,如 Huma Finance 的链上供应链⾦融产品。

⻛险考量: 平台安全性、借款⼈违约⻛险、收益稳定性。

2、流动性挖矿 (Yield Farming) 收益

以 Curve 为代表,其收益来源于 AMM 交易分给 LP 的⼿续费及代币奖励。

头部平台安全性相对较⾼。

收益普遍较低(0-2%),如果⾮⼤额⻓期资⾦,收益可能⽆法覆盖交易 Gas 费。其他⼩规模 DEX 虽收益较⾼,但存在 Rug Pull ⻛险。

⻛险考量: 平台安全、⽆常损失(对于⾮稳定币交易对)、代币奖励波动性。

3、市场中性套利收益

通过构建对冲头⼨,实现市场⻛险接近为零的套利收益。

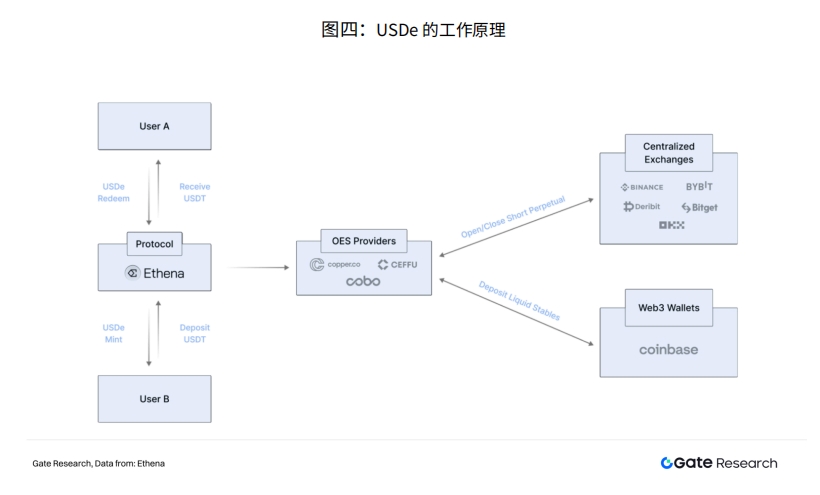

资⾦费率套利 (Funding Rate Arbitrage): 利⽤永续合约资⾦费率差异,当资⾦费率为正时,现货买⼊并永续合约卖空,赚取费⽤。Ethena 协议是典型代表,通过存⼊ stETH 铸造 USDe,并在中⼼化交易所做空 ETH 永续合约赚取资⾦费率,历史数据显⽰正费率概率超80%。

现货与期货套利 (Cash-and-Carry Arbitrage): 利⽤现货市场与到期期货市场之间的价格差异,通过对冲头⼨锁定利润。

跨交易所搬砖套利: 利⽤不同交易所间的价格差异,⽬前主流交易对价差极低,散⼾参与⻔槛⾼。

⻛险考量: 极⾼的专业度、平台⻛险、极端市场条件下的负收益(如⻓期负资⾦费率)。

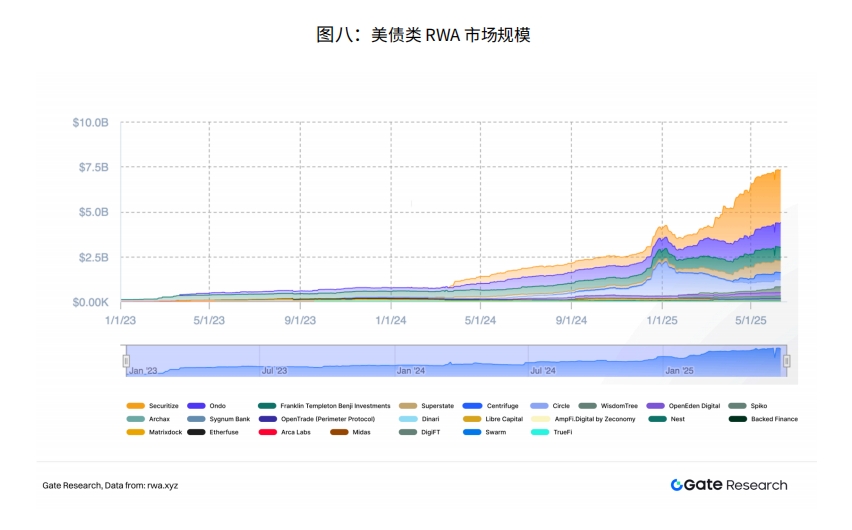

4、美债收益 RWA 项⽬ (US Treasury Bills)

将现实世界资产(如美国国债)代币化上链,并将收益以稳定币形式链上分发。

典型项⽬: Ondo 的 USDY 和 Usual 的 USD0。

收益稳定(当前美元利率在 4% 以上)、安全性⾼、合规性强。

创新: Usual 的 USD0++ 引⼊流动性代币机制,为锁定的美债提供了链上流动性,类似于 Lido 对 ETH Staking 的作⽤,增强了灵活性和额外收益机会。

⻛险考量: 底层 RWA 资产托管⻛险、合规性⻛险、额外代币激励的可持续性、项⽬治理⻛险。

5、期权结构化产品 (Structured Product)

主要在中⼼化交易所流⾏,利⽤期权交易中“卖期权赚保费”的 Sell Put 或 Sell Call 策略。

U 本位稳定币: 主要为 Sell Put 策略,赚取期权买⽅⽀付的期权⾦。

特点: 更适合区间震荡⾏情,单边⾏情下收益有限或⾯临⻛险。

创新:交易所的 Shark Fin 本⾦保护策略,通过期权组合实现区间内赚取期权⾦,区间外本⾦保护,适合注重本⾦安全的⽤⼾。

链上期权: 仍处于发展早期,Ribbon Finance 曾是头部,但成熟度有待提⾼。

⻛险考量: 市场⾏情判断、本⾦损失⻛险(如果⽅向判断失误)、期权⾦收益有限性。

6、收益代币化 (Yield Tokenization)

以 Pendle 协议为代表,将收益资产拆分为主体代币 PT(Principal Token)和收益代币 YT( Yield Token),允许⽤⼾锁定固定收益、投机未来收益或对冲收益⻛险。

PT: 代表底层资产本⾦,到期可 1:1 赎回基础资产。

YT: 代表未来收益,随时间递减,到期价值归零。

策略: 固定收益、收益投机、对冲⻛险、提供流动性。

收益来源: 底层资产原⽣收益、YT 投机收益、LP 收益、平台代币激励等。

不⾜: ⾼收益池期限较中短期,需要频繁操作。

⻛险考量: 底层资产⻛险、智能合约⻛险、YT 投机⻛险。

7、⼀篮⼦稳定币收益产品

例如 Ether.Fi 的 Market-Neutral USD 池,以主动管理基⾦的形式为⽤⼾提供多种稳定币收益策略的组合(借贷⽣息、流动性挖矿、资⾦费率套利、收益代币化)。

优势: 分散⻛险,兼顾⾼收益,适合资⾦体量不⾜且不愿频繁操作的⽤⼾。

⻛险: 依赖基⾦管理⽅的策略和⻛控能⼒,底层策略⻛险的累积。

8、另类稳定币 Staking 质押收益

部分项⽬接受稳定币质押以赚取额外代币奖励,如 Arweave 团队的 AO Computer ⽹络接受 DAI质押以获得 AO 代币。

- 特点: 以⼩博⼤,获取额外项⽬代币奖励。

- ⻛险: 额外代币的价格不确定性,项⽬发展⻛险。

相关阅读

稳定币概述与收益型稳定币的兴起

稳定币因其价值稳定性在加密市场中扮演着不可或缺的⻆⾊。它不仅缓解了加密资产价格剧烈波动的⻛险,还成为交易媒介、⽀付⼿段与避险资产的多重载体。

主流收益型稳定币的Alpha策略解析小结

在 DeFi 收益⽇益多元化的背景下,USDe、USDS 和 USDY 作为当前主流的收益型稳定币,分别从衍⽣品机制、链上治理和现实资产锚定三个⽅向,构建了各⾃独特的价值主张与收益路径。

主流收益型稳定币的Alpha策略解析

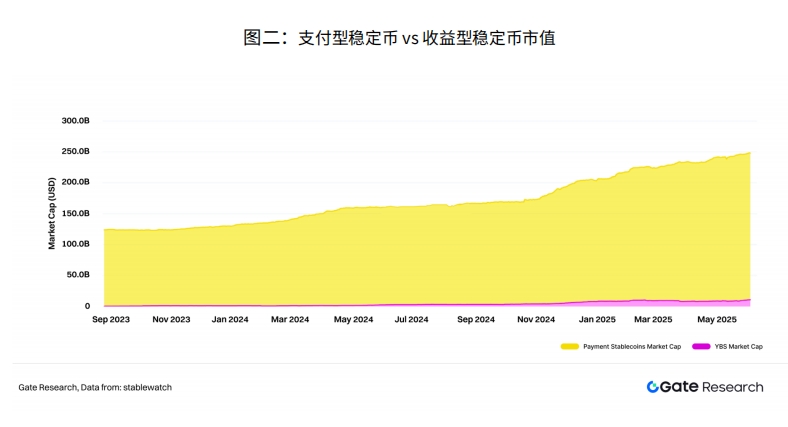

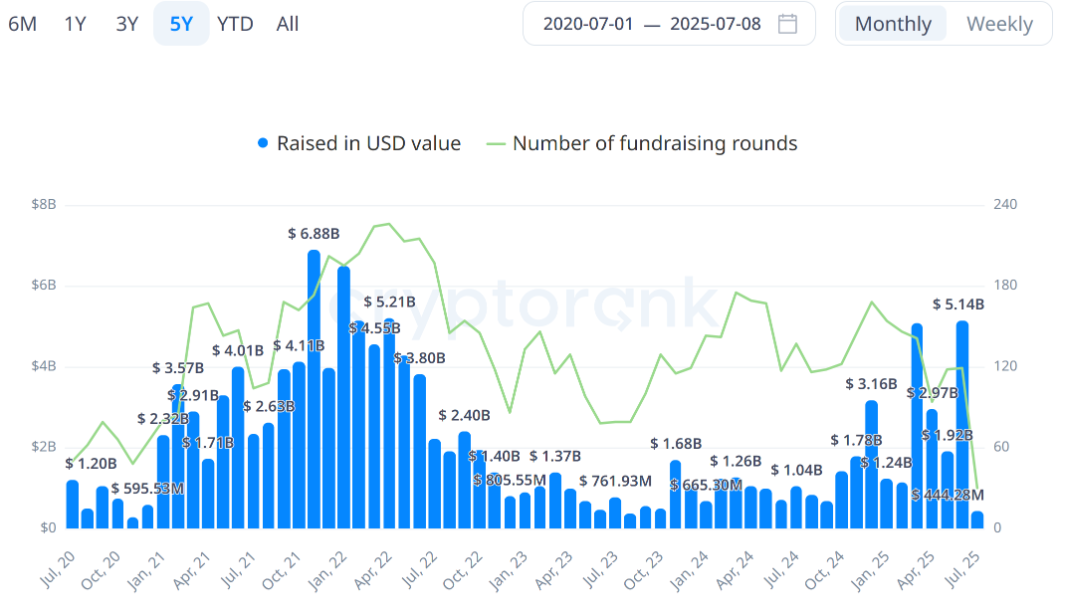

在总市值超过 2,500 亿美元、年交易额⾼达数万亿美元的稳定币市场中,收益型稳定币正成为链上收益的新热点。

USDe -由 Ethena Labs提供的合成收益

在收益型稳定币⽇益成为 DeFi 投资主线的背景下,Ethena Labs 提出的 USDe 与其派⽣收益产品 sUSDe 提供了兼具稳定性与收益性的“互联⽹债券”式解法。

USDY-Ondo Finance 的收益型稳定币

Ondo Finance 是⼀家⾯向机构的去中⼼化⾦融协议,致⼒于将美国国债和货币市场基⾦等⽆/低⻛险、稳定收益的现实世界资产(RWA)引⼊区块链。其核⼼产品之⼀ USDY 是⼀款⽣息型稳定币,⾯向全球⾮美国居⺠及机构投资者,提供以美元计价且可产⽣收益的稳定币替代⽅案。